En un entorno financiero cada vez más competitivo, la salida a bolsa se ha convertido en una herramienta estratégica para empresas que buscan financiación, visibilidad y expansión. Para asesores financieros y agentes de banca, entender los distintos mercados disponibles y sus requisitos es clave para guiar a sus clientes en este proceso

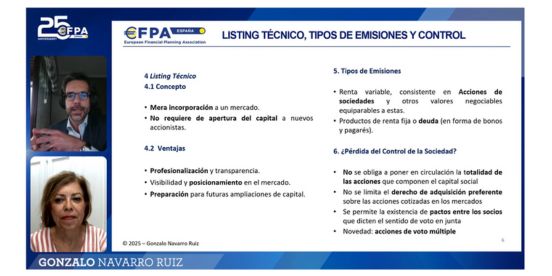

“La salida a bolsa no es solo una operación financiera, es una transformación estratégica que requiere acompañamiento legal desde el diseño del folleto hasta la gobernanza post-cotización”. Es el mensaje que lanzó Gonzalo Navarro, director del área de Regulatorio Financiero en Ontier, en el webinar organizado por EFPA España, y que aquí resumimos.

Navarro, que lideró la autorización regulatoria de un nuevo mercado de valores español, Portfolio Stock Exchange, ante la CNMV, y estuvo trabajando durante más de 9 años en la bolsa española, Grupo BME, ha asesorado a diversas empresas en su proceso de cotización, insiste en una idea: “La clave está en elegir el mercado que mejor se adapte al modelo de negocio y al perfil de inversores que se quiere atraer. No es lo mismo cotizar en Madrid que en París, y no todas las empresas necesitan levantar capital en el debut”.

Tipos de mercados para cotizar

España y Europa ofrecen una variedad de mercados adaptados al tamaño, madurez y necesidades de las empresas:

BME Growth: Diseñado para pymes en expansión. Es el sucesor del MAB y permite a empresas con modelos consolidados acceder a capital sin los requisitos del mercado principal.

BME Scale Up: Enfocado en scale-ups, empresas con modelos probados y en fase de crecimiento acelerado. Ofrece requisitos más flexibles que BME Growth, como la no exigencia de free float mínimo ni proveedor de liquidez.

MARF (Mercado Alternativo de Renta Fija): Especializado en emisiones de deuda para empresas medianas. Ideal para compañías que buscan financiación sin diluir capital.

Portfolio Stock Exchange: Nuevo mercado europeo con capital 100% español. Ofrece una plataforma integrada para acciones, deuda y fondos, eliminando hasta 14 intermediarios y reduciendo costes hasta un 90%.

Ventajas de cotizar en un mercado regulado

“Una empresa bautizada por BME se coloca totalmente a otro nivel”, explica Gonzalo Navarro desde Ontier. “Este bautismo no solo implica cumplir con requisitos técnicos, sino también adquirir un sello de calidad que transmite credibilidad, seguridad jurídica y respeto institucional ante inversores nacionales e internacionales, y también, ante los clientes de la propia empresa y ante sus proveedores”. Según Navarro, cotizar en un mercado regulado permite a las empresas:

- Financiación sin endeudamiento: Permite captar capital sin recurrir a préstamos bancarios.

- Visibilidad y prestigio: Mejora la imagen ante clientes, proveedores e inversores.

- Liquidez para accionistas: Facilita la compraventa de acciones y la entrada y salida de nuevos socios.

- Crecimiento inorgánico: Posibilidad de adquirir otras empresas usando acciones como moneda.

- Atracción y retención del talento: Las empresas cotizadas suelen atraer perfiles más cualificados.

- Relevo generacional en la empresa familiar. Salir a bolsa permite a la empresa familiar profesionalizar su estructura y reforzar su gobernanza, ganando credibilidad ante inversores e instituciones. Además, facilita la sucesión generacional

En mercados como BME Scale Up, las ventajas se amplifican: “Las compañías acceden automáticamente al programa del Entorno Pre Mercado, lo que les permite prepararse para dar el salto a BME Growth o Scale Up cuando estén listas”. Pero, ¿de qué depende la elección del mercado?

Factores que influyen

- Valoración: Algunos sectores obtienen mejor valoración en mercados extranjeros.

- Cuestiones operativas: no todos los mercados funcionan operativamente igual, y esto es importante tenerlo en cuenta a la hora de realizar la elección.

- Expansión internacional: Cotizar en el país objetivo puede facilitar la entrada comercial.

- Ubicación geográfica del pool de potenciales inversores: dependiendo de dónde se ubiquen geográficamente los potenciales inversores puede ser más recomendable un mercado u otro.

Además, Navarro destaca que ”los mercados regulados ofrecen una infraestructura sólida para la negociación, custodia y liquidación de valores, lo que genera confianza en los inversores y facilita la liquidez de los activos” Respecto a la regulación es claro y contundente: “la regulación financiera no es un obstáculo, es una brújula y está adaptada a empresas de tamaño mediano y pequeño para facilitarles el acceso a los mercados. Bien utilizada, puede abrir puertas que antes parecían cerradas”.

Entre las empresas que han debutado este año en BME Scale Up y BME Growth destacan socimis, consultoras tecnológicas, renovables… ¡un reflejo de la pyme y de la empresa familiar española: diferentes sectores, diferentes tamaños, diferentes regiones y distintos planes de crecimiento! 126 empresas en BMEGrowth y 30 empresas -incluyendo socimis- en BMEScaleUp.

Unos nombres como ejemplo: BYTETRAVEL S.A. joven empresa española fundada en 2021 especializada en el sector traveltech (tecnología para viajes) que empezó a cotizar en BME Scale Up el 16 de julio del año pasado; Cupulas Properties SOCIMI debutó en BME Scale Up el 30 de junio con una valoración de 8,3 millones de euros; Simply Solar, especializada en marquesinas fotovoltaicas, se incorporó a BME Scale Up en marzo; Izertis, tras cotizar en BME Growth desde 2019, anunció su salto al Mercado Continuo en julio. Seresco, consultora tecnológica, comenzó a cotizar en modalidad continua en BME Growth el 1 de julio

En definitiva, para asesores financieros y agentes de banca, conocer las opciones de cotización es esencial para ofrecer un servicio de alto valor añadido. La salida a bolsa no es solo una operación financiera: es una decisión estratégica que puede transformar el futuro de una empresa.